Internet vạn vật kết nối (Internet of Things – IoT) là một phần cấu tạo nên cuộc Cách mạng công nghiệp lần thứ tư (CMCN 4.0). IoT là sự kết nối của tất cả các thiết bị với Internet để giao tiếp, thu thập và trao đổi dữ liệu với nhau. IoT gia tăng cũng có nghĩa là việc truyền tải dữ liệu và giao tiếp qua Internet tăng lên…

Nhằm đón đầu làn sóng công nghệ trong cuộc CMCN 4.0, các ngân hàng nước ngoài cũng như tại Việt Nam hiện nay đã và đang chủ động nghiên cứu, đầu tư phát triển nhiều ứng dụng công nghệ trong hoạt động dịch vụ, vận hành. IoT là một thành phần quan trọng trong cơ sở hạ tầng thông minh của ngân hàng. Hiện tại, máy rút tiền tự động Automated Teller Machine (ATM), thiết bị đầu cuối dịch vụ Point Of Service (POS), ngân hàng di động (Mobile banking)… đóng vai trò quan trọng trong cơ sở hạ tầng của các ngân hàng. Các hệ thống số này mang lại tương tác trực tiếp với khách hàng để giải quyết các yêu cầu của họ, mở ra cơ hội thu thập, xử lý, phân tích và ra quyết định đối với dữ liệu. Bài viết đưa ra một số ứng dụng của IoT cho ngân hàng với các khái niệm, xu hướng hiện tại, cơ hội và thách thức.

Giới thiệu về Internet Of Things

Tổ chức tài chính, ngân hàng là xương sống cho sự phát triển kinh tế của nhiều quốc gia và công nghệ thông tin (CNTT) giúp quản lý các dịch vụ của các tổ chức này một cách hiệu quả hơn. Hoạt động kinh doanh ngân hàng được thúc đẩy bởi kiến trúc xử lý các hệ thống và ứng dụng CNTT cho các sản phẩm tiếp thị và phân phối. Một hệ thống ngân hàng hiệu quả sẽ tạo nguồn lực thúc đẩy tăng trưởng kinh tế. Hiện nay, các ngân hàng đã áp dụng các công nghệ hiện đại bao gồm: Quản lý dữ liệu tổng thể (Master Data Management – MDM), Quản lý quan hệ khách hàng (Customer Relationship Management – CRM), Quản lý quy trình kinh doanh (Business Process Management – BPM), Hệ thống quản lý nội dung Web (Web Content Management System – WCM), Tài liệu Hệ thống quản lý (Document Management Systems – DMS)…

Dịch vụ ngân hàng được phân loại thành các lĩnh vực như ngân hàng bán lẻ, ngân hàng doanh nghiệp và ngân hàng đầu tư:

– Ngân hàng bán lẻ: Phục vụ khách hàng lẻ, tiết kiệm, gửi tiền và cho vay.

– Ngân hàng doanh nghiệp: Phục vụ các doanh nghiệp vừa, nhỏ và lớn, cung cấp tài khoản, thanh toán, quản lý tiền mặt, tài trợ thương mại, bảo lãnh và dịch vụ ngoại hối.

– Ngân hàng đầu tư: Dịch vụ liên quan đến thị trường vốn như tư vấn, nghiên cứu, môi giới, mua bán, sáp nhập và quản lý tài sản.

Ngân hàng bán lẻ và mối quan hệ với khách hàng mang lại cơ hội khai thác lượng lớn dữ liệu. Sự hài lòng của khách hàng là thông số quan trọng cần được quản lý và có thể dẫn đến hoạt động kinh doanh lâu dài và nhiều cơ hội để bán chéo các sản phẩm ngân hàng. CNTT đóng một vai trò quan trọng trong việc đạt được các mục tiêu này và sử dụng các sản phẩm ngân hàng theo chiến lược kinh doanh.

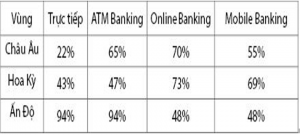

Bảng 1 cho biết phương thức khách hàng sử dụng các dịch vụ để làm việc với ngân hàng ở châu Âu, Hoa Kỳ và Ấn Độ. Từ dữ liệu tham khảo này cho thấy, ngân hàng trực tuyến đang tăng lên đáng kể so với ngân hàng truyền thống (làm việc trực tiếp) và xu hướng sử dụng Mobile banking, ATM banking dần trở nên phổ biến.

.JPG)

Tỷ lệ phương thức khách hàng tương với các dịch vụ ngân hàng

Hạ tầng CNTT cho ngân hàng

Các ngân hàng được cung cấp bởi cơ sở hạ tầng CNTT để xử lý dữ liệu riêng tư, kết nối với các chi nhánh và thiết bị đầu cuối ATM/POS tương ứng của họ. Các ngân hàng bán lẻ có các thiết bị ATM/POS hoạt động như các giao diện tín hiệu biên để thu thập các loại thông tin.

Cơ sở hạ tầng CNTT của các ngân hàng có sự kết hợp giữa hệ thống phần cứng và phần mềm để lưu trữ, xử lý và truyền dữ liệu. Các trung tâm có thể lưu trữ nhiều loại cơ sở dữ liệu, ứng dụng phần mềm cho các sản phẩm liên quan đến ngân hàng để cung cấp các dịch vụ khác nhau cho khách hàng như nhân sự, xử lý thanh toán, trung tâm cuộc gọi, văn phòng hỗ trợ… Một số nhà sản xuất ATM lớn hiện nay, những đơn vị cung cấp các dịch vụ thông minh qua thiết bị đầu cuối ATM/POS có thể kể đến như Diebold, NCR, Hoysung,…

IoT – Công nghệ và ứng dụng

IoT là sự kết hợp của nhiều nút cảm biến để thu thập thông tin từ khách hàng rồi gửi tới cổng vào để xử lý tín hiệu và gửi dữ liệu đó qua Internet đến các máy chủ, đám mây hay trung tâm lưu trữ. Các ứng dụng phần mềm quản lý được thiết kế dựa trên các dịch vụ phục vụ yêu cầu của khách hàng từ bán lẻ đến doanh nghiệp.

Kiến trúc IoT điển hình bao gồm:

– Lớp cảm biến: Lớp giao tiếp với thế giới vật lý chứa thông tin. Cảm biến và thiết bị giao tiếp không dây là thành phần quan trọng của lớp này.

– Lớp mạng: Lớp này đảm nhận việc truyền dữ liệu bằng cách sử dụng phương tiện truyền thông hiện có như mạng di động, các nút cảm biến không dây (Wireless Sensor Nodes – WSN), mạng truy cập vô tuyến và các thiết bị truyền thông khác.

– Lớp dịch vụ: Lớp này thực hiện chức năng quan trọng như quản lý dữ liệu, hỗ trợ ứng dụng, bảo mật và thực thi các yêu cầu cụ thể.

Để triển khai IoT cần thiết lập các cấu trúc liên kết với các ứng dụng như sau:

– Point to Point (P2P): Giao tiếp giữa 2 nút dùng giao thức truyền thông không dây Bluetooth. Một bên là cổng kết nối Internet và một bên là nút cảm biến IoT.

– Thiết bị cổng hình sao (Star – Here Gateway device): Hoạt động như một trung tâm, nơi các nút cảm biến IoT khác nhau được kết nối với Gateway bằng giao thức truyền thông WiFi.

– Kết nối dạng lưới Mesh: Có ba loại thiết bị (nút cảm biến IoT, bộ định tuyến và cổng kết nối với Internet), điều này cho phép phạm vi phủ sóng xa hơn. Dạng này sử dụng giao thức truyền thông không dây Zigbee.

Xu hướng ứng dụng IoT trong ngân hàng

Cơ hội ứng dụng của IoT cho các ngân hàng sẽ được xem xét khi tham khảo cơ sở hạ tầng CNTT trong ngân hàng. Với phạm vi của IoT là điểm kết nối để tăng cường giao dịch dữ liệu biên, các thiết bị đầu cuối ATM/POS có thể tận dụng tiềm năng của IoT để tìm nguồn cung cấp thông tin liên quan đến khách hàng ở nhiều khía cạnh.

Các ứng dụng IoT trong ngân hàng

– Ứng dụng giải pháp IoT và trí tuệ nhân tạo (AI): Tận dụng các điểm tương tác với khách hàng và cải thiện hiệu quả vận hành.

– Phát triển giải pháp phân tích dữ liệu lớn (Big Data) trên nền tảng IoT: Nhằm phát triển mô hình đánh giá tín dụng nhanh chóng, chính xác. Khác với mô hình cho điểm tín dụng truyền thống sử dụng lịch sử tài chính của khách hàng, mô hình đánh giá tín dụng trong thời đại công nghệ mới sẽ đồng thời phân tích khả năng trả nợ của khách hàng thông qua lịch sử giao dịch mua sắm, hành vi trên mạng xã hội, thói quen… Điều này đồng nghĩa với việc số lượng dữ liệu thu thập đối với một khách hàng có thể lên đến hàng ngàn mục – gấp nhiều lần so với sử dụng phương pháp truyền thống.

– Chuỗi khối (Block chain) với IoT: Block chain là một công nghệ được các ngân hàng áp dụng hướng tới khuôn khổ ngân hàng số. Chuỗi khối sử dụng kỹ thuật ngang hàng phi tập trung với các ứng dụng chuyên sâu về dữ liệu chạy trên hàng tỷ thiết bị và bảo vệ quyền riêng tư của người dùng. IoT gặp phải các thách thức về bảo mật, và chuỗi khối có thể được sử dụng để giải quyết vấn đề này nhằm đảm bảo không có sự giả mạo, gian lận, lừa đảo.

– Chi nhánh thông minh: Về cơ bản, việc chuyển đổi chi nhánh ngân hàng truyền thống thành chi nhánh thông minh bằng cách sử dụng phân tích về cảm biến thu thập thông tin khách hàng để hiểu hành vi của họ và cách thức họ tương tác với ngân hàng. Bên cạnh đó, có thể sử dụng biểu cảm trên khuôn mặt của người sử dụng dịch vụ để đánh giá trải nghiệm ngân hàng hoặc để giám sát các mối đe dọa từ tội phạm.

– Cá nhân hóa: Thiết bị phát sóng định danh dựa trên Bluetooth có thể được sử dụng để tạo ra thông tin cá nhân hóa cho khách hàng. Ví dụ: Ngân hàng Chase (New York, Hoa Kỳ) xác thực một nền tảng dịch vụ chủ động cho khách hàng trước khi họ tiếp cận nhân viên giao dịch ngân hàng hoặc máy ATM. Tại Barclays (London, Anh), công nghệ này được sử dụng để giúp khách hàng khuyết tật di chuyển tới các bộ phận giao dịch.

– Home Banking: Kích hoạt các thiết bị thông minh tại nhà làm cho cơ sở hạ tầng gia đình trở nên thông minh để xử lý các dịch vụ khác nhau và thân thiện với người dùng. Các thiết bị hỗ trợ IoT được tích hợp với Alexa (trợ lý AI dựa trên giọng nói của Amazon) hoặc Google home (trợ lý AI dựa trên giọng nói của Google) có thể mở ra các dịch vụ cho khách hàng. Capital One có trụ sở tại Hoa Kỳ cho phép thanh toán hóa đơn của họ qua Amazon Alexa, ngân hàng Starling của Anh sử dụng Google home tích hợp với API để kiểm tra số dư và thanh toán bằng lệnh thoại,…

– Cải thiện trải nghiệm khách hàng: Số hóa ngân hàng bán lẻ có thể được kích hoạt bằng cách sử dụng kết nối IoT. Điều này dẫn đến việc mở ra các kênh công nghệ mới như máy ATM tự phục vụ, thiết bị dựa trên giọng nói, khuôn mặt, mống mắt,… từ đó cải thiện trải nghiệm của người dùng khi sử dụng các dịch vụ ngân hàng, giảm đáng kể thời gian thao tác trong quá trình giao dịch.

– Hệ thống giám sát điện tử cho ngân hàng: Các ngân hàng có thể phòng chống, ngăn chặn kẻ xâm nhập bằng cách cài đặt hệ thống giám sát điện tử. Ví dụ Zicom, một nhà cung cấp bảo mật đã lắp đặt nhiều công nghệ quản lý an ninh trong các máy ATM cho ngân hàng ICICI (Ấn Độ). Hệ thống này có sự kết hợp giữa IoT và AI để phát hiện, cảnh báo xâm nhập bằng các cảm biến và phân tích dữ liệu.

– Ứng dụng ngân hàng trên thiết bị đeo được (Banking on Wearables): Các đồng hồ thông minh như Apple watch, Samsung gear, Fit pay đã có mặt trên thị trường, người tiêu dùng có thể sử dụng các tiện ích của chúng để tthực hiện thanh toán.

– Hợp đồng tự động hóa tài chính: Có thể kích hoạt tính năng giám sát tài sản theo thời gian thực bằng IoT. Các chỉ số như mức sử dụng tài sản và thời gian nhàn rỗi để định giá tài sản cho thuê.

Ngân hàng thông minh được thúc đẩy bởi sự số hóa cơ sở hạ tầng ngân hàng truyền thống. Điều này tạo động lực cho các ngân hàng hiện tại đang đầu tư vào CNTT để hưởng lợi từ việc mở rộng quy mô trong giới thiệu các sản phẩm, tăng cường dịch vụ và cải thiện trải nghiệm khách hàng.

Một số mô hình ứng dụng IoT trong ngân hàng

– Ngân hàng bán lẻ ATM 2.0: Công nghệ di động mang lại cơ hội cho các dịch vụ ATM thế hệ tiếp theo. Chủ tài khoản có thể đăng nhập vào ứng dụng di động của ngân hàng tại máy ATM, sử dụng định vị và API để xác thực chủ tài khoản đang sử dụng, sau đó có thể hoàn tất giao dịch từ điện thoại của mình một cách nhanh chóng mà không cần thẻ. Tại đây, các phương pháp bảo mật như xác thực sinh trắc học trên Smartphone được sử dụng để xác minh danh tính. Tương tự, mã QR có thể được sử dụng để rút tiền mặt từ ATM. Các ứng dụng ngân hàng trên điện thoại di động được sử dụng để giao dịch, chuyển tiền, thanh toán bảo hiểm, và nhiều tiện ích khác,… API đóng một vai trò quan trọng đối với Mobile banking, cho phép phát triển một hệ thống sinh thái rộng gồm nhiều tính năng. Cùng với IoT, dữ liệu thời gian thực được tích hợp vào các tiện ích cho người sử dụng, như kích hoạt dịch vụ tại các cửa hàng để người dùng có trải nghiệm tương tác, đồng thời quảng bá sản phẩm mới dựa trên sự tín nhiệm của khách hàng. Bên cạnh đó, phân tích dựa trên dữ liệu từ IoT kết hợp với ứng dụng di động cho phép các công ty bảo hiểm quyết định mức độ rủi ro và đánh giá phí bảo hiểm phù hợp.

– Công nghệ ngân hàng không màn hình – Screenless banking: Công nghệ Screenless banking đã mở ra khả năng tương tác nhiều hơn giữa người sử dụng dịch vụ và ngân hàng, loại bỏ các rào cản về vị trí địa lý khi cần làm việc với ngân hàng. Khái niệm Screenless banking được thúc đẩy bởi điện thoại thông minh và đồng hồ thông minh mang lại các giao dịch bán lẻ tiện lợi và an toàn, bằng cách sử dụng giọng nói trên nền tảng AI như Alexa hoặc Google home để tương tác. Các thiết bị, khách hàng truy cập vào tài khoản ngân hàng bằng cách sử dụng giọng nói để xác thực. Các thiết bị IoT này có thể được quản lý bởi bên thứ ba được các ngân hàng ủy quyền để bảo trì.

– Ngân hàng đầu tư: Lấy khách hàng làm trung tâm – Cung cấp trải nghiệm cá nhân hóa để đảm bảo mối quan hệ lâu dài. Các trường hợp sử dụng tiềm năng của IoT có thể kể đến như bật các thiết bị giám sát dựa trên IoT để lấy dữ liệu về trải nghiệm khi đến cửa hàng bán lẻ và nhận phản hồi theo thời gian thực từ khách hàng. Năng suất ngân hàng – Giảm tải khảo sát thủ công và tận dụng dữ liệu thời gian thực dựa trên IoT từ các chức năng hoạt động và liên kết nó với công nghệ máy học Machine learning để cải thiện năng suất làm việc. Phân tích rủi ro nâng cao – Dựa trên dữ liệu khác nhau, IoT có thể đánh giá rủi ro tổng thể trên danh mục đầu tư. Tích hợp với điện toán đám mây để tận dụng độ chính xác của mô hình dựa trên các ứng dụng phần mềm được cập nhật. Tuân thủ quy định – IoT cung cấp thông tin về các mối đe dọa dễ bị tấn công và kết nối với bộ phận phân tích để đánh giá sự tuân thủ và bảo trì. Điều này cũng làm giảm gánh nặng khi xác định các mẫu gian lận từ thị trường và cung cấp bảo mật nâng cao thông qua xử lý dữ liệu theo thời gian thực.

Thách thức đặt ra

Ứng dụng IoT cho ngân hàng vấp phải một số rào cản như quyền riêng tư, mật độ dữ liệu, bảo mật và nhu cầu bảo vệ thông tin khách hàng.

– Bảo mật dữ liệu: Thông thường, các ngân hàng lưu trữ rất nhiều dữ liệu và thông tin khách hàng, trong đó có cả dữ liệu về vị trí của người dùng, vấn đề này có khả năng vi phạm quyền riêng tư.

– Rủi ro bảo mật thông tin: Các ngân hàng thu thập nhiều dữ liệu từ khách hàng thông qua các kênh khác nhau và dùng chúng cho hồ sơ lưu trữ hoặc xử lý. Vi phạm dữ liệu là một vấn đề tiềm ẩn nếu xảy ra có thể dẫn đến thiệt hại lớn cho cả ngân hàng và người sử dụng dịch vụ.

– Mật độ dữ liệu: Thông tin từ IoT dự kiến sẽ lưu chuyển nhiều hơn, việc xử lý tất cả dữ liệu và đưa ra nhiều gợi ý có thể dẫn đến việc truyền tải quá nhiều thông tin cho khách hàng gây ra lo lắng, bối rối và khó lựa chọn.

Hướng phát triển IoT trong ngân hàng thời gian tới

Với cơ sở hạ tầng CNTT phát triển, ngành Ngân hàng chuyển đổi sang công nghệ số với khả năng mở rộng và chất lượng nâng cao. Nhiều ứng dụng trong công nghệ tài chính Fintech đảm bảo các dịch vụ cung cấp cho khách hàng được cá nhân hóa phù hợp. Nguồn dữ liệu từ IoT sẽ tạo cơ hội thúc đẩy sự phát triển các lĩnh vực liên quan đến ngân hàng như sau:

– Chất lượng dịch vụ: (Quality of Service – QoS), phần mềm dưới dạng dịch vụ (Software as Service – SaaS), kiến trúc hướng dịch vụ (Service oriented Architecture – SoA) sẽ đóng vai trò quan trọng để các ngân hàng mở rộng hoạt động kinh doanh của họ. Các dịch vụ dựa trên IoT sử dụng SoA có thể cung cấp SaaS cho khách hàng sử dụng dịch vụ đám mây, Internet.

– Ngân hàng nhận biết ngữ cảnh: Các thuật toán dự đoán có thể giúp khách hàng tự động kích hoạt thanh toán dựa trên các mẫu. Ví dụ: Máy điều hoà được hỗ trợ bởi IoT có thể cảnh báo khoản thanh toán ước tính cho mùa hè dựa trên dữ liệu về thời tiết. Các cảm biến dựa trên IoT có thể thu thập dữ liệu thời gian thực về các tác động địa chấn và gửi đến nhà phân tích thị trường để cân bằng các khoản đầu tư trong khu vực đó,…

– Ngân hàng thông minh: Giao diện IoT, phân tích dữ liệu lớn, Học sâu và AI được triển khai trên hạ tầng số có thể giúp quản lý khối lượng lớn công việc và tăng hiệu quả hoạt động trong sàn giao dịch.

– An ninh bảo mật: Những kẻ xâm nhập trái phép được trang bị nhiều công cụ và thuật toán thông minh có thể khiến cơ sở hạ tầng CNTT ngừng hoạt động, gây thiệt hại lớn cho các ngân hàng. Do đó an toàn thông tin là một lĩnh vực nghiên cứu được quan tâm.

– Thời gian phản hồi nhanh: Các hệ thống IoT hiện tại hầu hết được kết nối với đám mây để lưu trữ và xử lý, điều này gây ra vấn đề về độ trễ và nếu khi mất kết nối mạng thì hệ thống CNTT trong ngân hàng ngừng hoạt động. Phân tích dữ liệu biên (Edge data analytics) được sử dụng trong trường hợp này, để dữ liệu được xử lý trong biên và phản hồi lại ngay lập tức. Điện toán biên là một lĩnh vực nghiên cứu được quan tâm để tối ưu hóa thời gian đáp ứng.

– Cải tiến trong các giải pháp của phần mềm kinh doanh thông minh (Business Intelligence – BI): BI truyền thống thiếu dữ liệu thời gian thực và các dữ liệu không đồng nhất, thách thức này có thể được giải quyết bằng cách xử lý dữ liệu biên dựa vào IoT và xác định các thông số vật lý cho miền ứng dụng của BI.

Như vậy, để có thể hội nhập theo xu thế chuyển đổi số toàn cầu, bên cạnh sự đầu tư về cơ sở hạ tầng, cần áp dụng nhiều lĩnh vực khoa học kỹ thuật vào ngành tài chính, ngân hàng và một trong các công nghệ đó là IoT. IoT là một thuật ngữ rộng, cũng như khả năng hỗ trợ đa dịch vụ cho doanh nghiệp và khách hàng. Bài viết đã dựa trên thực tiễn và đưa ra những nhận định ở một số góc độ mà IoT đã, đang và có thể triển khai vào các ngân hàng, bên cạnh những thách thức đặt ra và cơ hội tiềm năng của nó. Từ những đề xuất này, cùng với thực trạng về nhu cầu xã hội, tiện ích đem lại và nền tảng công nghệ thông tin hiện có, các nhà nghiên cứu, các kỹ sư thiết kế có thể cải tiến, phát triển và triển khai hệ thống số vào trong những sản phẩm của mình.

>>>Xem thêm bài viết: Công nghệ sổ cái phân tán là gì? – Onlinebank