Từ người mua lớn trái phiếu doanh nghiệp và phát hành đứng sau nhóm bất động sản, ngân hàng đã soán ngôi “vua” phát hành, huy động chiếm tới 2/3 giá trị trên thị trường nợ trong tháng 5.

Theo báo cáo của Hiệp hội trái phiếu Việt Nam (VBMA), trong tháng 5/2021 có tổng cộng 47 đợt phát hành trái phiếu doanh nghiệp (TPDN) trong nước với tổng giá trị đạt 28.910 tỷ đồng và 1 đợt phát hành trái phiếu xanh trên thị trường quốc tế của Công ty CP Bất động sản BIM trị giá 200 triệu USD.

Tính trong nước, ngoài 46 đợt phát hành TPDN riêng lẻ, chỉ có 1 đợt phát hành TPDN ra công chúng trong nước với tổng giá trị 500 tỷ đồng (của CTCP Glexhomes). Theo đó, phát hành TPDN ra công chúng vẫn đã và đang là các trường hợp “hiếm” trên thị trường như tình trạng đã diễn ra ở 2020 trước khi có Nghị định 81 và Nghị định 153 được ban hành. Cũng theo đó, tỷ lệ cải thiện phát hành trái phiếu ra công chúng thay vì riêng lẻ của các doanh nghiệp từ chỗ đã có tín hiệu tích cực hơn ở quý I/2021 khi lượng phát hành có sự chi phối bùng nổ của nhóm bất động sản, nay lại đã bị nhóm ngân hàng, phá vỡ.

Điều này theo một chuyên gia, đến từ nguyên do sự sôi động của thị trường chứng khoán với dòng tiền mạnh đến từ các tài khoản mở mới – đã cho thấy hấp lực hút vốn đầu tư nhỏ lẻ. Và kỳ vọng về dịch chuyển vốn của các nhà đầu tư nhỏ lẻ ở thời điểm này sang kênh trái phiếu chưa thực sự phù hợp. Các ngân hàng hẳn đã nhìn thấy điều này trong khi, họ có sẵn điều kiện và mối quan hệ để bắt tay phát hành với “tay chơi” tổ chức, nhà đầu tư chứng khoán chuyên nghiệp.

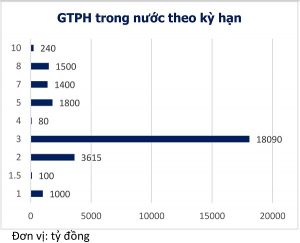

Trở lại với thống kê của VBMA, trong nhóm TPDN phát hành trong nước, nhóm Ngân hàng dẫn đầu với tổng giá trị phát hành đạt 18.485 tỷ đồng, nhóm các doanh nghiệp Bất động sản đứng ở vị trị thứ hai với tổng giá trị phát hành đạt 4.950 tỷ đồng. Như vậy, trong 2 tháng đầu quý II, các Ngân hàng thương mại đã phát hành tổng cộng 33.674 tỷ đồng, trong đó, có 5.574 tỷ đồng TP tăng vốn cấp 2, còn lại phần lớn TP TCTD phát hành có kỳ hạn 2-3 năm, lãi suất thấp từ 3.7-4.2%/năm. Thống kê của VBMA nêu một số các tên tuổi đã phát hành nhiều đợt như: VPBank (15 đợt – 8.900 tỷ đồng), TPBank (6 đợt – 5.000 tỷ đồng), ACB (3 đợt – 5.000 tỷ đồng), VIB (3 đợt – 4.000 tỷ đồng).

Ngoài ra cũng phải kể thêm tên tuổi của các ngân hàng lớn, nhỏ đã tận dụng công cụ nợ để huy động trong tháng qua, như: MSB (2.700 tỷ đồng), BIDV (1.800 tỷ đồng), VietinBank (1.585 tỷ đồng), OCB (1.500 tỷ đồng), SHB (1.000 tỷ đồng)… Các ngân hàng như HDBank hay Techcombank có tỷ lệ huy động qua kênh trái phiếu trong tháng khiêm tốn với lần lượt 400 và 155 tỷ đồng.

Theo phân tích của các chuyên gia VBMA, tỷ lệ loại hình trái phiếu không tài sản đảm bảo đã được phát hành mang về 28,4 nghìn tỷ đồng trong tháng 5 chiếm tới 76% (chủ yếu của các Ngân hàng, Công ty Chứng khoán). Trong các TP lĩnh vực Bất động sản, Xây dựng, 26% Trái phiếu phát hành không có tài sản đảm bảo hoặc bảo đảm bằng cổ phần, cổ phiếu. Lãi suất phát hành trái phiếu Bất động sản chủ yếu dao động trong khoảng 9.5-11%/năm. Riêng lãi suất trái phiếu mà các ngân hàng phát hành thấp hơn và có sự phân hóa, dao động từ >3%- >7,5%.

Theo lý thuyết, TPDN không tài sản đảm bảo thường khá rủi ro và lãi suất phải cao hơn TPDN có tài sản đảm bảo. Tuy nhiên, khảo sát chung về tâm lý của các nhà đầu tư trên thị trường cho thấy, đối với TPDN do các tổ chức ngân hàng phát hành, nhà đầu tư thường yên tâm hơn và đánh giá khả năng trả nợ cao hơn, an toàn hơn mọi nhóm phát hành khác, mặc dù như nêu trên, 100% các đợt phát hành của các ngân hàng trong tháng đều là riêng lẻ và không có tài sản đảm bảo. Điều đó cũng cho thấy khẩu vị và quyết định tính tự chủ cao của các nhà đầu tư chứng khoán chuyên nghiệp là sự thuận lợi cho các chủ thể phát hành ngân hàng.

Đà phát hành TPDN của các ngân hàng trong dự báo vẫn chưa dừng lại tới đây vì nhiều nguyên do, trong đó bao gồm kế hoạch phát hành TPDN của các ngân hàng quy mô lớn trong năm. Điển hình VietinBank đã thông qua phương án phát hành 10.000 tỷ đồng trái phiếu ra công chúng để tăng vốn cấp 2, trong đó có 5.000 tỷ đồng trái phiếu kỳ hạn 8 năm, lãi suất = trung bình cộng lãi suất tiết kiệm 12 tháng của 4 Ngân hàng (Agribank, VietinBank, BIDV, Vietcombank) + 0.9%, 5.000 tỷ đồng trái phiếu kỳ hạn 10 năm, lãi suất = trung bình cộng lãi suất tiết kiệm 12 tháng của 4 Ngân hàng (Agribank, VietinBank, BIDV, Vietcombank) + 1.0%.

Rõ ràng, nhu cầu bổ sung cấp 2, cải thiện tỷ lệ an toàn vốn (CAR) theo chuẩn Basel II, bổ sung vốn kinh doanh đồng thời tăng vốn để qua đó “tăng size” cho vay trong bối cảnh room tín dụng không quá rộng, đang và sẽ là áp lực để các ngân hàng phải tiếp tục hoặc “đóng 2 vai” – người mua lẫn nhà phát hành, hoặc duy trì “đổi vai” trên thị trường.

Theo Diễn đàn doanh nghiệp