Đầu tư tiền bạc là một hình thức thường thấy nhằm giúp bạn có thể sinh lời được nhiều hơn và cũng không để nguồn tiền nhàn rỗi trở nên hao phí. Nhưng đầu tư bằng phương thức nào thì điều đó còn phụ thuộc vào nhiều yếu tố khách quan và chủ quan. Hai hình thức đầu tư phổ biến thường thấy nhất đó chính là tiết kiệm và đầu tư chứng khoán, vậy hình thức gửi tiết kiệm hay đầu tư chứng khoán sẽ dễ giúp cho bạn có thể sinh lời được nhiều hơn?

BẢN CHẤT CỦA HAI HÌNH THỨC ĐẦU TƯ TIẾT KIỆM VÀ ĐẦU TƯ CHỨNG KHOÁN

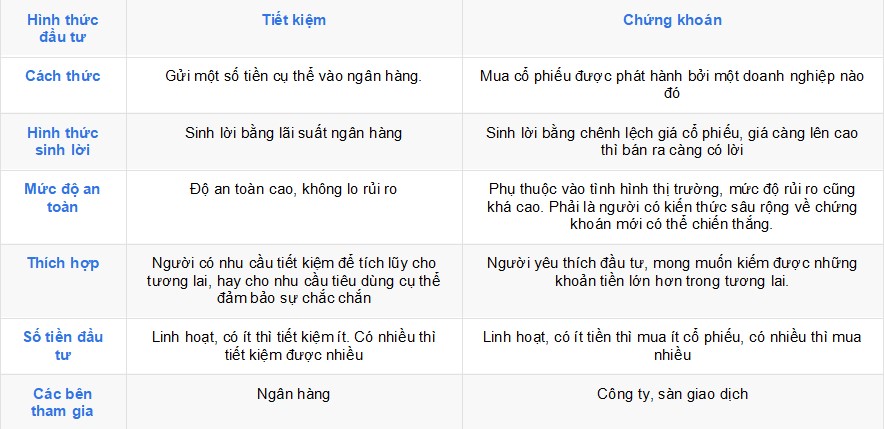

- Gửi tiết kiệm được xem là một hình thức đầu tư an toàn, không bị rủi ro khi thua lỗ, lại được ngân hàng bảo hộ do đó quyền lợi của người dùng được đảm bảo một cách hiệu quả nhất. Tuy tiền lời không cao nhưng nó lại tăng theo một cách cực kì vững chắc.

- Còn đầu tư chứng khoán thì lại là một hình thức hoàn toàn khác, đây được xem là một cách thức đầu tư rất được các người làm kinh doanh ưa thích vì khả năng sinh lời cao. Cách đầu tư chứng khoán thông qua việc mua cổ phiếu của các công ty có niêm yết giá cổ phiếu. Do đó chứng khoán còn có tên gọi khác đó chính là chơi cổ phiếu.

So sánh Đầu tư Tiết kiệm và Đầu tư Chứng khoán

NGÂN HÀNG NHÀ NƯỚC TĂNG LÃI SUẤT ĐIỀU HÀNH

Ngân hàng Nhà nước (NHNN) đã phản ứng chính sách tiền tệ đúng như dự báo trước sức ép tăng lãi suất của Fed trong ngày hôm qua. Tất cả các lãi suất điều hành đều tăng 1%.

– Lãi suất tái chiết khấu đã tăng lên mức 3.5% (trước 2,5%)

– Lãi suất tái cấp vốn đã tăng lên mức 5% (trước 4%)

– Cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của Ngân hàng Nhà nước với các tổ chức tín dụng 6% (trước 5%)

Trên thị trường liên ngân hàng, dữ liệu của Ngân hàng Nhà nước cho thấy, lãi suất dao động 4,61-5,72% một năm cho thời hạn vay qua đêm đến 3 tháng. Mức lãi bình quân liên quân hàng kỳ hạn 9 tháng là 6,31% một năm và cao nhất là 7,09% với kỳ hạn 6 tháng.

Như vậy, so với mức lãi suất hiện hành các lãi suất điều hành đều tăng 1%/năm. Trước đó trong năm 2020, Ngân hàng Nhà nước đã 3 lần hạ lãi suất điều hành hỗ trợ nền kinh tế. Với lần tăng này của Ngân hàng Nhà nước, vẫn chưa trở lại mức trước khi giảm trước ngày 17/3/2020.

Năm 2020:

– Lãi suất tái cấp vốn là 6%/năm

– Lãi suất tái chiết khấu là 4%/năm

– Lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng là 7%/năm.

VỀ LÃI SUẤT TIỀN GỬI CỦA NGƯỜI DÂN VÀ DOANH NGHIỆP

– Trần lãi suất không kỳ hạn, hoặc có kỳ hạn dưới 1 tháng tăng từ 0,2 lên 0,5%

– Đặc biệt là trần lãi suất huy động (kỳ hạn 1-6 tháng) tăng từ 4% lên mức 5%

Về phía người dân: Đối với lãi suất tiền gửi bằng đồng Việt Nam có kỳ hạn của tổ chức, cá nhân tại tổ chức tín dụng, chi nhánh ngân hàng nước ngoài phát sinh trước ngày 23/9 được thực hiện cho đến hết thời hạn. Trường hợp hết thời hạn đã thỏa thuận, tổ chức, cá nhân không đến lĩnh tiền gửi, thì tổ chức tín dụng, chi nhánh ngân hàng nước ngoài áp dụng lãi suất đối với tiền gửi mới với mức tăng tương ứng.

Về phía các ngân hàng: Vừa qua, dù hạn mức tín dụng được cấp thêm rất ít nhưng nhiều ngân hàng cũng liên tục tăng lãi suất huy động để giữ nguồn vốn. Nhiều ngân hàng cũng áp dụng mức lãi suất tối đa cho các kỳ hạn gửi dưới sáu tháng. Còn các kỳ hạn trên sáu tháng có ngân hàng áp dụng lãi suất huy động lên gần 8%/năm.

NGUYÊN NHÂN

Sau khi bơm ròng hơn 25.000 tỷ đồng hỗ trợ thanh khoản hệ thống cho mục tiêu phát triển kinh tế khi room tín dụng được nới. Áp lực tăng lãi suất từ Fed gây áp lực tỷ giá USD/ VND. Tỷ giá tăng liên tục trong thời gian qua và dường như NHNN đã xác định vùng ổn định mới cho tỷ giá.

TÁC ĐỘNG LÊN NỀN KINH TẾ THỰC

Về lý thuyết, tác động trực tiếp nhất đó chính là chi phí lãi vay tăng. Vậy sẽ có thể tác động đến chi phí đầu vào của doanh nghiệp. Tuy nhiên, để đánh giá rõ hơn thì cần phải xem xét phản ứng của các NHTM trong bối cảnh Chính Phủ yêu cầu Ngân hàng Thương mại (NHTM) tiếp tục GIỮ NGUYÊN, THẬM CHÍ GIẢM lãi suất cho vay (cho lĩnh vực SXKD) bằng việc đổi mới công nghệ, tiết giảm chi phí.

TÁC ĐỘNG ĐỐI VỚI CÁC NGÂN HÀNG

Đối mặt với bài toán: RỦI RO tăng cao và BIÊN LỢI NHUẬN sụt giảm

Các NHTM thực tế đang đứng trước nhiều rủi ro. Khi môi trường lãi suất tăng cao thì việc cho vay sẽ trở nên rủi ro hơn do

(i) KH vay vốn đối mặt với việc chi phí lãi vay tăng lên, biên lợi nhuận sụt giảm

(ii) Tỷ suất sinh lời yêu cầu của các phương án vay phải cao hơn (tức sẽ phải rủi ro hơn kèm theo), đồng nghĩa với nợ xấu hệ thống sẽ có xu hướng tăng thêm.

(iii) Đối với biên lợi nhuận sụt giảm: trong bối cảnh chính sách tiền tệ mới và để đón đầu lạm phát thì nhiều khả năng room tín dụng cho năm sau sẽ giảm so với mức 14% năm nay.

NGÂN HÀNG LÀM GÌ ĐỂ DUY TRÌ BIÊN LỢI NHUẬN?

– Một là giảm chi phí hoạt động bằng giảm chi phí lương thưởng nhân viên vốn chiếm 40-60% chi phí hoạt động của NH, nhất là việc đổi mới công nghệ cần nhiều thời gian chứ không thể ngay lập tức.

– Thứ hai, các NHTM chọn tăng NIM bằng cách cho vay những mục đích rủi ro hơn với lãi suất cao hơn (vay BDS, tín chấp) và đặc biệt sẽ đầu tư trực tiếp vào TPDN như trước đây vẫn thường làm. Do đó, nhiều khả năng chúng ta sẽ thấy thị trường TPDN, bất động sản sẽ trở nên sôi động hơn so với giai đoạn im ắng trước đây (nhất là sau khi có NĐ65)

– Cách cuối cùng, đó chính là tăng cường khai thác triệt để room tín dụng cho vay. Bán chéo sản phẩm, gia tăng các nguồn thu ngoài tín dụng: bảo hiểm, thẻ, thanh toán, chuyển tiền,….

Tóm lại, nhiều khả năng các NHTM sẽ áp dụng đồng đều cả 03 lựa chọn nói trên với mục tiêu tối ưu hoá tỷ lệ lợi nhuận/ rủi ro, dẫn tới dòng vốn chảy vào thị trường tài sản, TPDN, tỷ lệ nợ xấu có xu hướng tăng dần và kết quả kinh doanh của ngành ngân hàng suy giảm hơn so với giai đoạn trước đó.

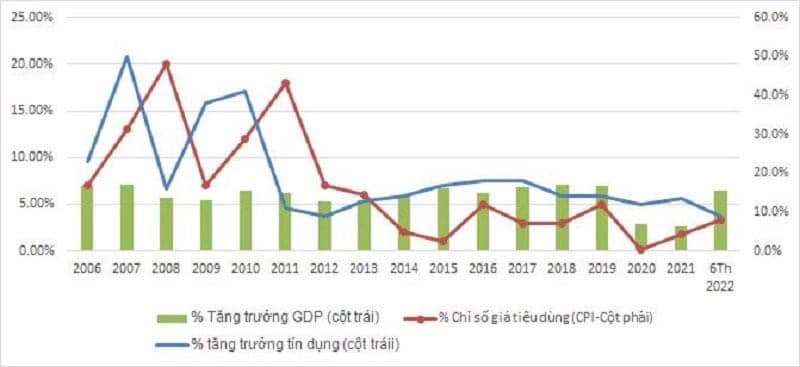

Room tín dụng qua các thời kỳ

ĐỐI VỚI DOANH NGHIỆP

Các DN cần vay vốn thực sự, nhiều khả năng sẽ khó tiếp cận được vốn do NHTM phần lớn do Ngân hàng hết room. Có thể khiến hoạt động SXKD bị ảnh hưởng. Hoặc/ và lãi suất cho vay chỉ được các NHTM giữ nguyên nhằm được phân bổ room mới rồi tăng sau đó. Chi phí vay vốn, chi phí nguyên vật liệu đầu vào tăng (do tỷ giá tăng) có thể khiến biên lợi nhuận giảm trừ, khi DN có khả năng chuyển phần tăng thêm sang người tiêu dùng cuối và xác suất cao là họ sẽ làm.

Những doanh nghiệp có tỷ lệ đòn bẩy cao như DN BĐS sẽ gặp nhiều khó khăn nhất. Đối với các doanh nghiệp xuất khẩu, thì hầu hết nguyên vật liệu đều là từ nhập khẩu do đó, chưa chắc đã được hưởng lợi từ đồng nội tệ yếu cùng với đó là sự suy giảm từ cầu tiêu thụ ở các nước EU, Mỹ sẽ khiến tình hình kinh doanh không tốt như kỳ vọng. Tuy nhiên, những doanh nghiệp xuất khẩu những mặt hàng thiết yếu giá rẻ (cá basa) sẽ có KQKD tốt hơn so với các doanh nghiệp trong lĩnh vực này.

ĐỐI VỚI THỊ TRƯỜNG CHỨNG KHOÁN

Thị trường chứng khoán (TTCK) tăng giảm phụ thuộc vào hai yếu tố chính:

(i) nguồn tiền thị trường

(ii) và (ii) tăng trưởng lợi nhuận ( earnings).

Nguồn tiền đã và sẽ suy giảm khi hạn mức tăng trưởng tín dụng sẽ không cao như giai đoạn kích cầu sau đại dịch, bị cạnh tranh bơi kênh tiền gửi tiết kiệm, một phần chảy vào khu vực SXKD và đặc biệt là bị cạnh tranh bởi kênh TPDN khi có gần 1 triệu tỉ đồng TP đáo hạn trong 02 năm tới. Đối với earnings như đã phân tích ở trên thì áp lực sụt giảm là có.

Tuy nhiên, vẫn sẽ còn một phần chảy vào TTCK khi room tín dụng mới được triển khai như đã phân tích ở đoạn đầu (NHTM cho vay lĩnh vực rủi ro, người vay vốn tìm kênh đầu tư với mức sinh lợi cao hơn do lãi vay đã lên cao). Tất cả điều này gợi ý một điều, TTCK sẽ tiếp tục giảm nhưng không mạnh nữa và bắt đầu tạo nền vùng đáy trong quý 4 này, kéo dài cho tới khi kỳ vọng chính sách tiền tệ thay đổi.

KINH TẾ VIỆT NAM QUA GÓC NHÌN QUỐC TẾ:

Giám đốc quốc gia Ngân hàng Phát triển Châu Á (ADB)

– Việt Nam đang có điều kiện vượt bão khá tốt so với những quốc gia láng giềng thuộc Đông Nam Á. Về tỷ lệ lạm phát, ngân hàng ADB dự báo đến cuối năm tỷ lệ lạm phát chỉ là 3,8%. Mức nợ công cũng tương đổi thấp, chỉ chiếm 43% GDP.

– Việt Nam đã có thể huy động vốn đáng kể thông qua thị trường trái phiếu trong nước bằng nội tê.. Đồng nội tệ Việt Nam đồng cũng khá là bình ổn. Việt Nam là nước xuất khẩu lương thực ròng, tức là Việt Nam hưởng lợi khi giá thực phẩm tăng tại các quốc gia Châu Âu và Châu Mỹ.

– “Việt Nam có chính sách tài chính thận trọng cũng như kinh tế vĩ mô ổn định đang có điều kiện để chống đỡ tốt với những cú sốc bên ngoài”.

Theo Cà Vạt Tím, Timo Digital Bank

>>>> Có thể bạn chưa biết??

Chứng khoán phái sinh là gì? Lịch đáo hạn phái sinh năm 2022 – Onlinebank

25 công ty chứng khoán lớn cho vay gần 45.000 tỷ đồng – Onlinebank