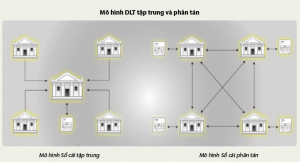

Mặc dù sự phát triển tích cực trên nền tảng điện tử, công nghệ thông tin, số hóa, sử dụng công nghệ sổ cái phân tán (Distributed Ledger Technology – DLT) mang lại nhiều lợi ích cho các ngân hàng và các tổ chức tài chính, tuy nhiên, việc sử dụng DLT hiện nay vẫn còn rất khiêm tốn… Bên cạnh đó, mạng xã hội tích hợp các dịch vụ thanh toán với lượng khách hàng khổng lồ và triển vọng của các công ty Fintech được các nhà nghiên cứu trong lĩnh vực tài chính quan tâm. Bài viết phân tích những vấn đề cấp bách của việc phát triển các dự án về dịch vụ tài chính dựa trên sự kết hợp giữa các khả năng của mạng xã hội hiện có và DLT, từ đó, đưa ra các phương thức và công cụ tạo cơ hội cạnh tranh, hợp tác của các ngân hàng với đối thủ mới.

1. Tiềm năng phát triển của mạng xã hội tích hợp DLT

Mạng xã hội tạo ra các hệ thống chuyển tiền C2C (Customer to Customer) cá nhân như Yandex.Money, Paypal, Yandex.Checkout, thanh toán qua Telegram Bots… với tốc độ tăng trưởng lên đến 1000% mỗi năm. Chức năng giao dịch thông qua các ngân hàng đối với người dùng mạng xã hội đã được nghiên cứu và triển khai ở nhiều nơi trên thế giới, có thể kể đến như Quỹ Hỗ trợ Tài chính khoa học Nga với sự đồng tài trợ của Ngân hàng Saint Petersburg thông qua các mạng xã hội Vkontakte, Odnoklassniki…

Yếu tố quan trọng để phát triển mạng xã hội tích hợp DLT là tốc độ tăng trưởng nhanh chóng về doanh thu thương mại điện tử, các mô hình kinh doanh C2B (Consumer to Business). Hiện nay, các công nghệ tài chính thế hệ mới như tiền điện tử trong các hệ thống giao dịch dựa trên DLT, chủ yếu là Blockchain cũng đã, đang được các tổ chức quan tâm và phát hành, đồng thời được cộng đồng người tiêu dùng công nhận, ví dụ như Telegram (Công ty hợp doanh trách nhiệm hữu hạn ở Anh và Mỹ) đã giới thiệu đồng Gram để trao đổi giữa những người tham gia; Facebook đã tạo ra đồng Diem (trước đây có tên là Libra); mạng sổ cái phân tán Calibra… Đây cũng là xu hướng phát triển của một lĩnh vực dịch vụ tài chính mới tích hợp trên mạng xã hội cùng những thách thức đặt ra đối với lĩnh vực ngân hàng. Các DLT và việc sử dụng tiền điện tử làm công cụ để thực hiện thanh toán, chuyển tiền giữa các thành viên của mạng xã hội mang lại lợi thế cạnh tranh với các ngân hàng về thu nhập. Các ngân hàng cần đánh giá các đặc điểm kỹ thuật và tiếp thị của các đối thủ cạnh tranh mới để tạo ra phản ứng thích hợp.

Một trong các đối thủ cạnh tranh tiềm năng mới của các ngân hàng đó là sự tích hợp ba công nghệ trao đổi thông tin: Mạng xã hội, hệ thống thanh toán (Payment System – PS) và DLT. Mỗi thành phần trong số đó có các thuộc tính đặc biệt, cung cấp giải pháp hiệu quả và tự chủ trong các nhiệm vụ cụ thể:

– PS là một cơ chế trao đổi dữ liệu chuyên biệt cao, cung cấp sự bình đẳng giữa những người tham gia tiếp cận dịch vụ, sự hiện diện của một nhà điều hành (trung tâm, cơ quan quản lý) chịu trách nhiệm về việc thực hiện giao dịch, giải quyết các xung đột, cả về kỹ thuật và pháp lý về cách tiếp cận và lợi ích của những người tham gia, tốc độ thực hiện các hoạt động, phí của các dịch vụ thanh toán…

– Mạng xã hội là một phương tiện truyền thông đại chúng, cung cấp hồ sơ của các nhóm người dùng theo các phân khúc sở thích. Mạng xã hội đang nhanh chóng chuyển đổi từ một công cụ để trao đổi dữ liệu công nghệ cao sang lĩnh vực giải trí. Thành phần lợi ích khác nhau của các thành phần xã hội sẽ ảnh hưởng đến hiệu quả của hệ thống thanh toán tích hợp trong dự án thương mại.

– DLT là một hệ thống trao đổi dữ liệu, cung cấp cho trung tâm quản lý hành chính chịu trách nhiệm thực hiện các hành động giữa những người tham gia, lưu trữ, bảo mật đa dạng dữ liệu, thuật toán xác minh giao dịch (đồng thuận) có thể điều chỉnh sự bất bình đẳng, mối đe dọa quyền tập trung đối với một số lượng hạn chế người tham gia, những người sở hữu một phần lớn số dư, rủi ro biến động của tiền điện tử nội bộ…

2. Vấn đề hội nhập

Lợi thế cạnh tranh của mạng xã hội là số lượng lớn người dùng tiềm năng được thống nhất bởi mục đích chung do người tạo ra và người tham gia, ví dụ người dùng các dịch vụ tài chính trên mạng Facebook bị thu hút vào dự án dịch vụ thanh toán dựa trên tiền điện tử Diem cạnh tranh trực tiếp với các đối thủ Visa, MasterCard, PayPal, Uber, eBay, Farfetch…

Mỗi giao dịch trên Blockchain được xác minh bởi thuật toán đồng thuận, về bản chất, nó thực thi chức năng trung gian, chịu một số rủi ro của liên kết ban đầu và cuối cùng của giao dịch thanh toán. Tùy chọn xây dựng thuật toán xác minh giao dịch là một dấu hiệu nổi bật của mỗi dự án quản lý sổ cái phân tán. Trong thuật toán đồng thuận, các nút mạng (người tham gia) có thể đóng vai trò quyết định, ảnh hưởng đến tốc độ giao dịch trong hệ thống, càng ít người thì càng nhanh và ngược lại. Đã có rất nhiều cơ chế đồng thuận (PoW, PoS, PoA…) chứng minh khả năng thích ứng DLT với các nhiệm vụ riêng tư (ưu tiên) của việc quản lý một sổ cái phân tán. Tuy nhiên, sự thỏa hiệp giữa tốc độ và phân quyền, xác minh nút mạng là không thể tránh khỏi, do đó, thanh toán tức thì trên Blockchain vẫn chưa thành hiện thực. Đây là một mâu thuẫn đáng kể giữa nhu cầu của một dịch vụ thanh toán và khả năng của DLT, vốn gắn bó chặt chẽ với các thuộc tính khách quan của sổ cái phân tán. Khả năng nhận ra những rủi ro như vậy cũng đang được xem xét cho một dự án đầy hứa hẹn tích hợp mạng xã hội, tính toán mạng ngang hàng P2P (Peer to Peer) và tiền điện tử.

Phần lớn các mạng xã hội thúc đẩy người dùng của họ tham gia vào cuộc đua cá nhân về số lượng người đăng ký, theo dõi, lượt xem…, đó là một phần không thể thiếu của văn hóa mạng xã hội. Vì vậy, các nhóm, các tầng lớp người dùng với các cấp (level) khác nhau được hình thành, được sử dụng, đặc biệt để kiểm soát dư luận, những điều này khác với chức năng, nhiệm vụ của ngành tài chính. Hoạt động chuyển tiền xuyên biên giới đa tiền tệ được yêu cầu bởi những người tham gia mạng xã hội đòi hỏi phải tính đến các khuôn khổ luật pháp và quy định kiểm soát tiền tệ, vì vậy, tính chuyên nghiệp của các ngân hàng, với tư cách là những người tham gia vào quá trình cung cấp dịch vụ là một lợi thế khách quan. Tuy nhiên, chính tiền điện tử, với doanh thu bị quản lý lỏng ở cấp độ quốc tế có thể cho phép các mạng xã hội thúc đẩy hệ thống thanh toán riêng của họ, mặc dù là tạm thời trong thị trường này.

Truyền thông tương tác thực trên mạng xã hội có thể tạo cơ sở cho sự tin tưởng bổ sung giữa các bên trong giao dịch thanh toán. Mạng xã hội đã tích lũy một lượng lớn dữ liệu đa dạng về người dùng, bao gồm cả các mối quan hệ và đặc điểm hành vi của họ. Các nhà khai thác mạng có thể hệ thống hóa dữ liệu này và xử lý để tạo ra các thuộc tính xác thực người dùng. Các ngân hàng cũng đã sử dụng kênh thông tin này để xác minh, sàng lọc người vay, coi mạng xã hội là nhà cung cấp nguồn dữ liệu liên quan đến khía cạnh tài chính của khách hàng. Đây là yếu tố quan trọng tạo nên tiềm năng phát triển các dịch vụ tài chính trong mạng xã hội, cạnh tranh trực tiếp với các ngân hàng, nhưng không phải trong lĩnh vực phân phối thu nhập, mà là lĩnh vực khả năng tiếp cận thông tin để ra quyết định.

Một cách để có thể giảm thiểu mâu thuẫn giữa các thuộc tính khách quan của các phần dự án trong quá trình tích hợp là duy trì quyền tự chủ của các dịch vụ tài chính trong một hệ thống đa lớp được phát triển để trao đổi thông tin trên mạng xã hội. Chức năng thanh toán có thể tồn tại như một ứng dụng theo yêu cầu (app on demand), bỏ qua các thuộc tính phi tài chính của môi trường mạng xã hội, các luồng thông tin không liên quan như câu chuyện, ảnh, video, âm nhạc, thư rác… Ví dụ, Venmo (một dịch vụ thanh toán di động thuộc sở hữu của PayPal) là một trong các ứng dụng sử dụng mạng xã hội để gửi thông báo thanh toán. Venmo đồng bộ hóa ví điện tử của người dùng với tài khoản Facebook và tự động chuyển đổi các giao dịch được cam kết thành trạng thái Facebook. Tuy nhiên, với sự phát triển của dịch vụ tài chính theo hướng này, hình thức sử dụng sẽ không khác nhiều so với việc sử dụng các ứng dụng thanh toán Fintech khác, thậm chí so với các dịch vụ truyền thống của các ngân hàng thương mại sẽ khó có khả năng cạnh tranh. Các ngân hàng vẫn giữ được lợi thế của mình bằng cách sử dụng cách tiếp cận bên thứ ba để thu hút người tiêu dùng mới từ nguồn người dùng khổng lồ mạng xã hội. Một số ngân hàng đã giới thiệu cơ chế giao diện lập trình ứng dụng (API) để chấp nhận đơn đăng ký các sản phẩm trên các mạng xã hội như VKontakte, Telegram, Viber, thậm chí Gazprombank đã trở thành đồng sở hữu của Vkontakte phát triển cùng với các đối tác công nghệ triển khai hệ thống thanh toán Vkontakte Pay.

Ngoài những người đại diện bởi các nhà sản xuất và mạng lưới thương mại lớn nhất hình thành thị trường B2C trên mạng xã hội, bản thân các mạng này cũng đang tích cực phát triển thị trường C2C nội bộ của họ. Kết hợp với sự phát triển rất nhanh chóng của thị trường cùng sự hỗ trợ của nhà nước, các ngân hàng nhận được một công cụ cạnh tranh mạnh mẽ với mạng xã hội trong lĩnh vực giao dịch chuyển khoản.

3. Đánh giá

Hoạt động của các dịch vụ tài chính trong môi trường mạng xã hội hiện nay dựa trên các công nghệ hiện đại, trong đó các ngân hàng thương mại đóng vai trò trung gian chính. Sự phát triển của các dịch vụ này trên mạng xã hội kích thích, hấp dẫn người tiêu dùng về các dịch vụ đa dạng. Mức độ bao phủ toàn cầu của mạng xã hội cho phép sự gia tăng nhanh chóng trong doanh thu của các dịch vụ tài chính trên nền tảng này.

Việc tích hợp mạng xã hội và DLT hiện tại khó có thể kích thích tăng trưởng doanh thu về dịch vụ thanh toán. Điều này là do về mặt công nghệ, Blockchain chưa mang lại lợi thế rõ ràng trong các hoạt động thanh toán hoàn chỉnh của tiền pháp định có giá trị xác lập bởi chính phủ. Tuy nhiên, việc chuyển đổi mạng xã hội đi kèm một loại tiền điện tử nội bộ, chỉ lưu hành trong mạng đó sẽ cho phép lưu thông tiền tệ dưới sự kiểm soát của chính nhà điều hành. Nếu các quản trị mạng tạo ra sự liên kết được cấp phép của riêng mình, sẽ tước đi thu nhập của các ngân hàng thương mại được tạo ra bởi lượng lớn người dùng mạng xã hội.

Các ngân hàng thương mại cần lựa chọn các phương thức và công cụ cạnh tranh hoặc hợp tác với các đối thủ mới. Có thể kể đến các lựa chọn cho hành vi như:

– Phát triển công nghệ dịch vụ tài chính – ngân hàng có thế mạnh về mạng xã hội: Giao diện người dùng đơn giản, thân thiện, tốc độ thực thi nghiệp vụ cao, bảo mật dữ liệu cá nhân, cá nhân hóa dịch vụ…

– Phát triển các dịch vụ mạng xã hội trong cơ sở dữ liệu khách hàng của mình dựa trên sự tin tưởng, lượng người dùng ngày càng tăng của ngân hàng di động, dịch vụ thông tin liên lạc để chuyển tiền.

– Phát triển các dịch vụ ngân hàng tích hợp vào mạng xã hội, mang lại lợi ích cho nhà điều hành mạng về chi phí giao dịch, dịch vụ được cấp phép cho người dùng và cơ quan quản lý kiểm soát các tiêu chuẩn KYC, AML.

– Hình thành kiến thức và kỹ năng trong doanh thu thị trường tiền điện tử, để giảm thiểu rủi ro khi giới thiệu DLT trong lĩnh vực tài chính. Sự lựa chọn con đường được xác định bởi các yêu cầu của chủ sở hữu các ngân hàng thương mại.

DLT hiện đang gặp khó khăn trong sự phát triển của các dịch vụ tài chính trên mạng xã hội do những mâu thuẫn khách quan về các đặc điểm chức năng của mạng, dịch vụ thanh toán và Blockchain. Tuy nhiên, tiềm năng đã hình thành dựa trên số lượng người dùng sẵn có, vốn tài chính tích lũy và các khả năng cao khác để tạo ra cấu trúc ngân hàng của riêng mình là một mối đe dọa cạnh tranh thực sự đối với hoạt động kinh doanh của các ngân hàng thương mại truyền thống. Các đặc điểm định lượng và chất lượng của các nhà điều hành khu vực tài chính đang thay đổi nhanh chóng, do đó, về bản chất, các ngân hàng phải tìm kiếm vị trí mới của mình, đề xuất các phương án phát triển trong cơ chế phân phối lại các dòng tài chính của mình để tiếp tục tồn tại và phát triển.

>>>Xem thêm bài viết: Công nghệ sổ cái phân tán là gì? – Onlinebank