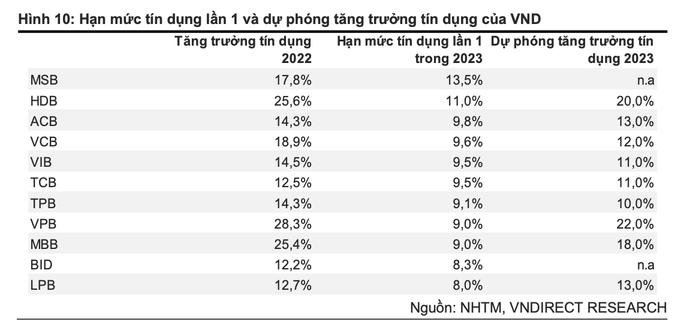

(NLĐO) – Một loạt ngân hàng thương mại như HDBank, ACB, VIB, Techcombank, TPBank… đã được Ngân hàng Nhà nước cấp hạn mức tín dụng lần đầu, trong đó khá bất ngờ khi MSBank được cấp room tín dụng cao nhất.

Cụ thể, HDBank được cấp hạn mức tín dụng lần đầu năm 2023 tới 11%, ACB 9,8%, Vietcombank 9,6%, VIB và Techcombank cùng ở mức 9,5%, TPBank 9,1%, VPBank và MBBank cùng được cấp ở mức 9%, BIDV là 8,3% và LienVietPostBank thấp hơn ở mức 8%.

Đáng chú ý, trong danh sách thống kê của chứng khoán VNDirect nổi lên là MSB (Ngân hàng TMCP Hàng hải Việt Nam) được cấp room tín dụng cao nhất ở lần xét đầu này, tới 13,5%.

Theo VNDirect, Ngân hàng Nhà nước cấp room tín dụng các ngân hàng có danh mục tín dụng đa dạng, tham gia hỗ trợ các tổ chức tín dụng yếu kém, chất lượng tài sản lành mạnh và thanh khoản dồi dào như Viecombank, ACB, HDBank, MSB…

Trong đó, MSB đạt được hạn mức tốt nhất trong số các ngân hàng, chủ yếu do hệ số LDR (tỉ lệ cho vay trên huy động vốn) thấp hơn nhiều so với các ngân hàng khác.

Chi tiết hạn mức tín dụng được cấp lần đầu cho các ngân hàng trong năm 2023

Trả lời phóng viên Báo Người Lao Động, lãnh đạo một số ngân hàng xác nhận mức room tín dụng như trên. Lãnh đạo một ngân hàng thương mại cổ phần cho hay mức room được cấp gần 10% tương tự như năm ngoái và ở thời điểm hiện tại ông cho rằng hạn mức này là hợp lý.

Ông Nguyễn Đình Tùng, Tổng giám đốc Ngân hàng TMCP Phương Đông (OCB), nhận định việc được cấp hạn mức tăng trưởng tín dụng đợt 1 sẽ dễ dàng hơn cho các ngân hàng trong việc hoạch định kế hoạch kinh doanh và triển khai kế hoạch kinh doanh của năm nay.

Theo diễn biến trong năm, có thể các ngân hàng vẫn có nhu cầu gia tăng tiếp nhưng với room hiện nay hỗ trợ rất nhiều trong việc lên kế hoạch cấp tín dụng.

Liên quan đến tín dụng, các chuyên gia của VNDirect nhận định tăng trưởng tín dụng sẽ chậm lại và đạt khoảng 12% trong năm 2023 do thị trường bất động sản kém khả quan, tăng trưởng xuất khẩu giảm tốc và lãi suất cao. Ngoài ra, lạm phát dự kiến vẫn sẽ ở mức cao do mức tăng tiền lương 20,8% có hiệu lực từ tháng 7-2023 và sự tăng giá ở các dịch vụ như y tế, vận tải công cộng…

Đặc biệt, thanh khoản hạn hẹp (dù đã có phần cải thiện) cũng là một nguyên nhân làm chậm lại đà tăng trưởng tín dụng trong năm nay.

Theo số liệu từ Ngân hàng Nhà nước cho thấy, tính đến ngày 24-2, tín dụng toàn nền kinh tế chỉ tăng 0,77% so với cuối năm 2022.

Báo cáo chiến lược ngành ngân hàng năm 2023 của Công ty chứng khoán ACB (ACBS) dự báo tăng trưởng tín dụng năm nay chỉ đạt 13%-14%, thấp hơn so với mức tăng 14,2% của năm ngoái. Do lãi suất cho vay ở mức cao sẽ làm giảm nhu cầu đi vay của khách hàng.

Hiệu quả và tính khả thi của các dự án đầu tư bị giảm xuống trong môi trường lãi suất cao. Do đó, lãi suất cho vay sẽ khó hạ thêm khi Cục dự trữ Liên bang Mỹ (FED) dự kiến sẽ phải duy trì lãi suất trên mức 5% trong thời gian dài để kiềm chế lạm phát.

Trước đó, Ngân hàng Nhà nước cho biết định hướng tăng trưởng tín dụng sẽ vào khoảng 14 – 15%, có điều chỉnh phù hợp với diễn biến, tình hình thực tế. Mục tiêu này cao hơn so với mức định hướng 14% của năm 2022 và có thể điều chỉnh tăng thêm nếu điều kiện thuận lợi.